【金融知识普及月】做PTA期货必须知道的那些事

A

全球PTA产能分区域来看,亚洲是全球 PTA 的主产地,亚洲占总供应量的 87%;而北美和西欧地区的生产能力远远低于亚洲水平,仅占全球供应的13%。其中,中国PTA总产能5569万吨,占全球PTA总供应量的58%,远高于其他国家及地区,可见中国PTA占据国际首位。居于第二位的是中国台湾,PTA总产能687万吨,占全球总产能的 7%;居于第三位的是印度,PTA总产能683.5万吨,占全球总产能的7%(见图1、图2和图3)。

图1 全球PTA产能分布图

图2 全球PTA产能增长趋势

资料来源:卓创资讯。

图3 亚洲PTA装置分布图

资料来源:CCFEI。

2000年以来,随着我国聚酯工业的快速发展,其原料PTA日益成为聚酯产业链中的薄弱环节。2002年以后,在国家政策支持下,国内PTA产能开始快速增长,不断提升整个纺织化纤产业的竞争力。2005年,我国的PTA产能达到589.5万吨,产量达到565万吨,产量占亚洲的20%,占全球的15%,一举成为世界上最大的PTA生产国。2008年,国内PTA产能达到1 258万吨,占整个亚洲地区产能的1/3和世界产能的1/4以上。行业内有这样的说法:全球产能增长在亚洲,亚洲产能增长在中国。截至2019年,全国PTA总产能5569万吨,同比增加 9.16%,成为产能增速由低向高趋势转变的拐点。与产能增速同步,2015~2019 年,中国 PTA 产量稳步增加,2019年PTA年度产量4475万吨,同比增长9.85%。

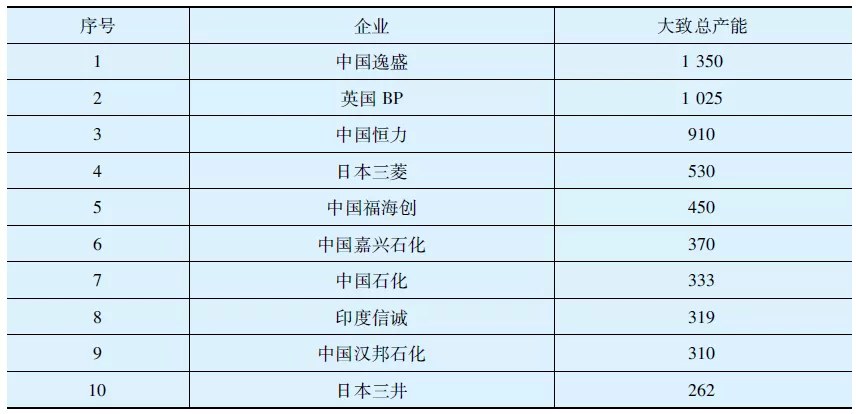

2012年以前,全球十大 PTA生产商中,中国大陆及中国台湾地区虽然能排入前5位,但基本处于榜尾的位置,且全球最大型的生产企业也不在中国。但进入 2012年,这个局面已改变,随着逸盛海南、大连两套装置的相继投产,2012年起逸盛石化以累计1060万吨的总产能超越英国BP,位列全球PTA产能第一的位置。2015年随着恒力3号装置的投产,全球PTA生产厂家前5位中已有3席属于中国,而前10位榜单上的半壁江山已被我国占有(见表1)。

表1 2015年全球十大PTA生产企业(单位:万吨)

资料来源:公开资料。

随着2006~2007年我国PTA产能的集中投产,我国PTA产业进入发展期,产能增速保持在每年约100%;进入2012年,PTA产能迎来了大爆发,直接导致了市场结构的变化,PTA的盈利状态由2012年前的1500~2000元/吨左右下降至亏损状态。2014年开始,产能严重过剩的市场开始进行自我淘汰,一些落后老旧的小装置率先退出了历史舞台。2015年随着两家大生产商的意外或非意外停产,PTA市场结构再度回到前期紧平衡的状态。经过几年的低迷期,从2016年下半年开始,下游聚酯逐步进入景气周期,带动上游逐步复苏;从2019年开始,PTA产能再次爆发,特别是2020年预计产能增速能达到22%(见图4)。

图4 PTA国内产能产量增速情况

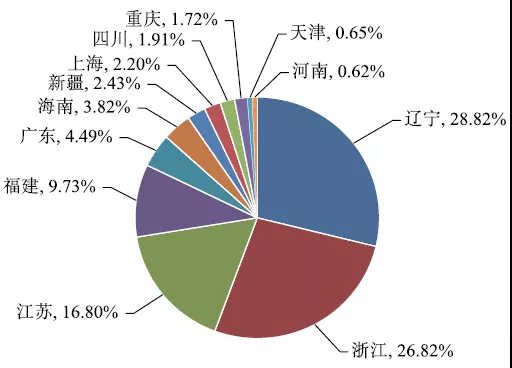

从分布区域来看,2009年以前,我国 PTA生产装置主要集中在江浙一带。但近两年,随着逸盛和恒力在辽宁市场的大幅投产,辽宁地区产能在2015年借由恒力3条线的投产,上升至全国之首。2019年末2020年初,其4号装置250万吨投资,产能进一步提高;其5号线220万吨约在2020年第二、三季度投产。目前辽宁地区的PTA总产能达到1510万吨/年,占全国PTA总生产能力的29%;浙江地区,尤其是宁波地区,长期以来是长三角洲地区最重要的PTA生产基地之一,其PTA的总生产能力以往总是占据全国首位,2015年虽被辽宁抢占了榜首位置,但目前其以总产能1405万吨 /年仍能排全国总生产能力的第2位,占26.8%;位居第3位的江苏地区,基本就是扬子石化、仪征化纤等中石化旗下的生产企业,以及2010年后聚酯PET产业向上游PTA产业整合而生的汉邦、海伦石化及虹港石化,目前江苏地区总的PTA产能为880万吨,占全国PTA生产能力的16.8%左右;福建地区的主要PTA装置是翔鹭石化(2019年重组后更名为福海创),加上佳龙的60万吨小装置,目前福建地区的总产能为510万吨,同样占全国总生产能力的9.7%;广东、海南、上海等地的市场占有率较为平均(见图5)。

图5 中国PTA分省市产能分布

资料来源:隆众资讯。

不仅全球产能分布相对较为集中,中国的主要产能也基本集中在部分企业,目前,逸盛石化1350万吨、恒力石化 910万吨、福海创450万吨、嘉兴石化370万吨、汉邦290万吨、海伦石化240万吨、珠海BP235万吨、独山能源220万吨,八大公司的产能占据了中国 PTA产业的大半壁江山,占全国 PTA产能的 77.6%左右,其中新产能、大产能很难见到国有企业的身影。如今民营生产企业正以飞快的发展速度赶超老牌国有生产企业,新增产能基本以民营企业为主,且朝着一体化的趋势发展。特别是随着2019年恒力石化、浙江石化大炼化的投产,国内民营企业迎来了一体化发展的开端,实现了同一企业内从一滴油到一根丝的产业布局。

全球PTA消费增长在中国。聚酯是PTA的最主要的消费领域,而聚酯市场的变化直接影响PTA价格走势。在高利润、国产化技术成熟、投资成本大幅下降的驱动下,中国聚酯产业迅猛发展,中国聚酯产能由1998年底的398万吨迅猛增加到2019年底的5835万吨,年均增长率高达13.6%。聚酯原料市场因此出现根本性的变化。中国是世界上最大的聚酯生产国,理所当然地成为世界最大的PTA消费国。2001年我国PTA的表观消费量仅547.1万吨,2004年中国PTA需求突破1000万吨至1014万吨,而2019年中国的PTA表观消费量达4474万吨,占世界PTA消费量的1/3和亚洲PTA消费量的1/2。通俗地说,世界上每3吨PTA中有1吨、亚洲每两吨PTA中有1吨被中国的聚酯工厂消化。

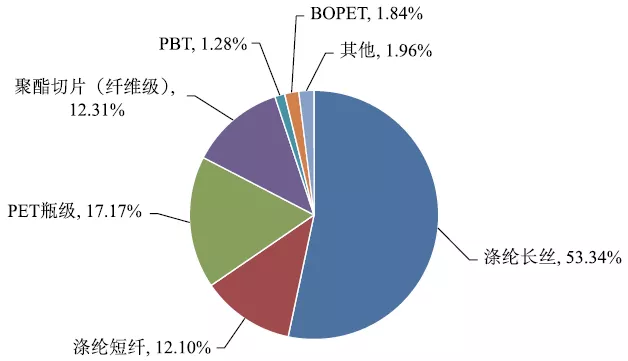

2017~2019年,PTA的应用相对比较集中,大约95%以上的PTA用于生产聚对苯二甲酸乙二醇酯(简称聚酯,PET),另5%主要应用于生产PBT、增塑剂以及聚酯树脂行业。2017~2019年聚酯(涤纶长丝、涤纶短纤、PET 瓶级、聚酯切片以及 BOPET)消费占比逐步由 96.47%提升至 96.76%,比重逐步加大。主要是因为聚酯仍处于产能投放周期,是PTA消费的主力军(见图6)。

图6 2019年PTA下游消费行业对比

资料来源:卓创资讯。

从聚酯产品结构来看,涤纶长丝消费量达到2342.54 万吨,占PTA总消费量的53.34%。PET瓶级消费量754.22万吨,占总消费量的17.17%。纤维级切片消费量 540.68 万吨,占总消费量的12.31%,超出涤纶短纤对PTA消费占比,主要原因在于纺织行业整体行情处于上升趋势使得市场熔体直纺长丝投产集中,带动了侧切切片的产量增幅,从而跃居消费量第三位。

PTA的市场价格一方面由其成本高低决定,另一方面也受到供求关系的制约。当成本不变、供大于求时,PTA价格会下跌;供不应求时,价格会上涨。当供求关系稳定时,成本上涨会带来价格上涨,而成本下降则导致价格下跌。当成本上升同时供应紧张时,两者会对价格产生很强的向上拉动,而当成本下降同时供过于求时,会对价格造成较大的下行压力。如果原材料价格上涨的同时,产品供过于求,则PTA价格总方向以下跌的可能较大,但在一定程度上会受到成本的支撑,产品价格尽管疲弱,但短期会位于成本之上,应谨慎看空。如果产品供不应求,而成本处于下降状态,则PTA价格趋势向上的概率较大,但同时,成本的下降会遭遇潜在的市场进入者的威胁,增加供应量,从而对价格会有下拉作用,应谨慎看多。

原油作为PTA产业链上产品上游的源头,其价格的涨跌直接影响着聚酯及下游市场的心态,对PTA价格的影响很大。因为大家都习惯以原油价格的涨跌来确定原材料的采购,因此,原油行情的方向甚至将主导整个产业链产品价格的行情。总体上看,原油价格与PTA价格是正向关系,在其他因素稳定的前提下,原油价格将是PTA价格走势的主导力量。历史上,PTA很多次大的上涨行情都是由原油价格大涨带动的,而原油价格大幅回落会使下游产品市场人心涣散,价格跟跌,PTA价格也会因失去成本的支撑而大幅下滑。

而由于原油与PTA之间还有MX、石脑油等环节,因此,原油价格与PTA价格的背离情况也时有发生,原油价格对PTA行情的主导作用并不是永恒的。当原油价格保持一定的趋势时,PTA产业其他影响因素的变化往往成为影响PTA价格的重要因素。在2007年上半年,原油价格持续上涨而PTA因新产能集中推出,产品供过于求,加之新产品低价抢占市场,PTA价格逆原油等上游产品价格的上涨而一路下滑,这表明当原油价格与PTA价格背道而驰的时候往往都是PTA自身供求关系发生了较大的变化。

PX是生产PTA最直接和最主要的原料,全球范围内超过90%的PX是用来生产PTA的,二者之间关系十分密切,其相关性甚至比原油更强。而从PTA及PX的历史价格演变中,我们可以得到与原油价格相同的结论,即在PTA自身供求关系相对稳定或没有太大变化时,原料PX价格的涨跌会直接导致PTA现货价格的涨跌,但当PTA自身供求关系发生较大变化且这种变化对价格的作用与成本变化作用相反时,PTA价格往往被供求关系左右。

运行负荷及开工率,是指处于开启状态的产能占总产能的百分比。PTA生产运行负荷的变化直接导致供求关系的变化。运行负荷降低产量减少,供求关系朝着紧张的方向发展,而运行负荷提高,供求关系朝着供给增加的方向发展。正常情况下,PTA生产装置每年需要检修一次,PTA生产企业会选择淡季或市场行情不好的月份进行装置检修,以降低市场风险,从而会对市场供应造成影响。尽管运行负荷的变化对行情的影响较大,但负荷的变化并不能绝对地左右产品价格的走势,它也是通过与成本变化的合力共同作用,决定价格走势的。所以,PTA自身运行负荷的变化,值得我们密切关注,其重要性不亚于成本的变化,也是绝对不容忽视的大因素。

我国PTA的进口依存较高,因此,进口量的变化对于PTA的供求关系影响是不容小视的。进口量增加的直接后果是之后一段时间内聚酯企业在国内市场采购需求会下降,国内市场会出现供过于求的态势,这自然对PTA价格产生较强的下拉作用,而如果此时恰逢原油或PX价格下跌,那么进口量的增大无疑对PTA价格产生强烈的助跌作用。反之,如果PTA进口量减少,之后一段时间内聚酯企业的采购需求就会上升,国内补货量的增加就会对PTA价格产生上拉的作用,此时,如果原油及PX价格上涨,那么进口量的减少就会对PTA价格产生强烈的助涨作用。但进口量对价格的影响并不是绝对的,PTA进口量仅在短期内反向影响国内PTA的需求,而PTA市场行情的发展取决于多方面因素共同作用的结果,进口量的变化仅是影响PTA价格众多因素中的一个分力而已。

聚酯生产运行负荷变化是最能反映下游对于PTA需求变化的指标。PTA行情在上涨过程中,因生产周期的滞后性,聚酯产品出厂时价格已经上涨,利润空间会放大,利润水平一般都会较为理想,聚酯工厂生产负荷也往往会加大,而此时对于PTA的需求就会增加,需求的放大势必会加大价格继续上涨的动力。相反,在PTA行情下跌中,生产利润会下降或有亏损,聚酯工厂生产负荷也往往会下调,自然对原材料PTA的需求会逐渐减少,供求关系将向供过于求的方向发展,会加速PTA行情的下跌。

随着我国聚酯产业的快速发展,国内聚酯市场竞争日益激烈,聚酯企业未来扩大生存空间。不断开拓海外市场,聚酯产品出口量逐年快速增加。聚酯出口量的增加同时也意味着对PTA需求的增加,如果出口量萎缩,则表明国内聚酯剩余产能利用率下,对PTA的需求也将下降。一般,聚酯产品出口量增加时,会对PTA行情产生明显的助涨作用,出口量减少时,会对PTA行情产生打压作用。与其他因素相同,聚酯产品的出口量不能单独决定PTA的行情走势,但聚酯产品出口量的变化可以影响到聚酯生产的运行负荷,进而间接地影响到对PTA的需求。

正如产品成本的高低会向下游传递、转嫁一样,下游需求的大小变化也是会向上游传递的。中国轻纺城是反映国内纺织品需求变化的一个窗口,当中国轻纺城销量极低时,说明织造厂家面料销售困难,积压会严重,这种情况下织造企业减少产量的可能性就很大,对聚酯纤维的需求自然会减量,这无疑会导致聚酯厂家涤丝产销率下降,库存压力上升。这种情况如果持续,涤丝厂家为缓解库存压力便会降价促销。但此时市场会有“买涨不买跌”的心态,行情越是下跌,产品销售越是困难。当库存压力不能有效缓解时,聚酯厂家只能降低负荷减少产出,这样做的直接后果就是对原料需求的萎缩,PTA自然难逃厄运。

当中国轻纺城销量位于相对高位时,说明纺织品终端需求旺盛,未来销售形势乐观,各个环节的贸易商往往会积极采购压库,涤丝的产销率会明显上升,涤丝行情上涨的概率也会很大。这种情况下,聚酯厂家一般运行负荷都会较高,对原料PTA的需求也会上升,因此,对PTA的行情也会产生较大的助涨作用。

PTA的下游产品是涤纶,与棉花同为纺织品的原料,二者存在替代关系,因此,二者价格的关系会影响各自在纺织配料中的用量,从而影响PTA的需求。棉花与涤纶产品的替代关系主要表现在涤纶短纤上。与棉花相比,涤纶短纤的价格优势较强,业内普遍认为二者价差在3000元/吨左右是比较理想和正常的。如果价差放大,涤纶短纤的价格优势会更加突出,涤纶短纤的用量可能增加;当价差缩小时,涤纶短纤价格优势下降,用量缩小。涤纶短纤用量的变化当然影响到聚酯总量的变化,进而影响对原料PTA的需求。

阅读 504

关注官方公众号

关注广金服务号